保険業界では、予測分析がゲームチェンジャーとして際立っています。人工知能(AI)と機械学習(ML)の力を活用することで、業界は革命的な変化を目の当たりにしています。

保険会社は今や膨大なデータを活用して、損害、詐欺、ポリシーのキャンセルなどのイベントを予測し、意思決定能力を向上させ、全体的なビジネス効率を向上させています。

保険業界における予測分析の利点

予測分析は、従来のアクチュアリーモデルを超える無数の利点を提供します。その実施は、収益性の向上、運用効率の改善、優れた顧客サービスにつながります。 ウィリス・タワーズ・ワトソン・ライフによる研究 具体的な成果を強調しています:予測分析を取り入れた生命保険会社は、運用コストの顕著な削減と重要な売上成長を報告しています。

主要な推進要因と有益な結果

保険業界における予測分析の採用は、競争力のある価格設定、収益の成長、技術の進歩、そして顧客関係管理の強化によって推進されています。研究によれば、予測分析を使用している80%以上の欧州の保険会社は、運用にポジティブな影響を報告しており、特にコスト削減、売上増加、利益の向上が見られます。

財産および損害保険における応用

財産および損害保険の分野では、予測分析が多様なデータセットを活用して顧客の行動や市場の動向を予測します。このインテリジェンスは、不正請求の検出、リスクの正確な評価、そして効果的な顧客維持戦略の実施において重要です。その結果、より効率的なクレーム管理プロセスと最適化された業務パフォーマンスが実現します。

クロスセリング戦略と顧客満足の向上

予測分析は、潜在的なクロスセリングの機会を特定するための強力なツールであり、これにより販売効率と顧客満足を向上させます。過去の販売データと顧客行動を分析することで、保険会社はターゲットを絞ったクロスセリングの取り組みを設計し、販売転換率を向上させ、顧客体験を豊かにすることができます。

予測分析によるプロアクティブな顧客エンゲージメント

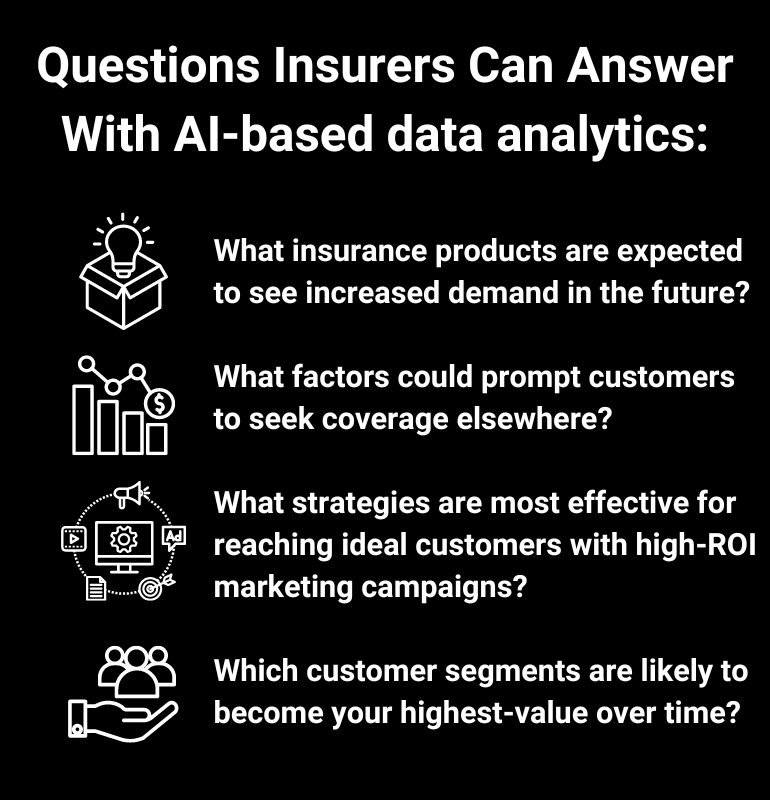

予測分析を用いることで、保険会社は顧客の未来のニーズを予測し、パーソナライズされた提供を通じて応える能力が向上します。このプロアクティブなアプローチは、顧客エンゲージメントとロイヤルティを大幅に改善します。さらに、予測分析はマーケティング活動の最適化、顧客の離脱の最小化、新規顧客の獲得において重要な役割を果たし、保険会社に競争の激しい市場での大きな優位性を与えます。

結論

保険業界における予測分析の採用は、データ駆動型の意思決定と運用最適化への重要なシフトを示しています。保険会社は今や、比類のない顧客体験を提供し、持続可能な成長を達成するためのより良いポジションにあります。業界が進化し続ける中で、予測分析は間違いなくその成功の重要な要素であり続けるでしょう。

NextBrain AIと共に予測分析の力を発見しましょう

で NextBrain AI私たちは、効率的なデータ管理のために生成AIの潜在能力を活用する包括的なプラットフォームを提供しています。私たちのソリューションは、データのインポート、クレンジング、分析、視覚化を促進し、洞察に満ちた予測分析を生成します。NextBrain AIがあなたの保険業務に与える変革的な影響を体験してください。 デモを今日予約してください そして、運用の卓越性への旅を始めましょう。

+34 910 054 348

+34 910 054 348 +44 (0) 7903 493 317

+44 (0) 7903 493 317